El Banco Central de Chile publicó hoy el Informe de Política Monetaria (IPoM) de junio de 2022, en el que destaca que la inflación en Chile ha continuado escalando, alcanzado su máximo nivel de las últimas décadas. El principal factor tras el alza continúa siendo el significativo aumento de la demanda durante 2021.

Destaca el Informe que en los últimos meses se ha profundizado el impacto de las altas presiones de costos globales, consecuencia de los mayores precios de las materias primas, la energía y los alimentos. Todo esto en un contexto en que se han mantenido los problemas logísticos en las cadenas de distribución global, en que el peso se depreció respecto de los niveles de marzo y donde la brecha de actividad sigue siendo positiva.

El Informe menciona que la inflación mundial ha aumentado significativamente en varias economías. Se resalta que el desarrollo de la invasión de Rusia a Ucrania, junto con los impactos de los confinamientos en China, ha llevado no solo a aumentos de precios en los alimentos y las materias primas, sino también a un alza de sus perspectivas. En ese contexto, el Informe describe que gran parte de los bancos centrales han elevado sus tasas de referencia y/o señalizado una trayectoria de retiro más rápida de los estímulos monetarios, incluidos la Reserva Federal y el Banco Central Europeo.

En el plano de la actividad interna, el Informe precisa que los datos de inicios de 2022 muestran que la economía ya entró en una fase de ajuste, reflejando un leve descenso desde los elevados niveles que alcanzó el año pasado. Menciona también que la demanda ha evolucionado con una marcada diferencia entre el comportamiento del consumo privado y de la inversión, en donde el primero sigue en niveles elevados. Destaca que los datos del primer trimestre dan cuenta de que el consumo privado permanece por encima de lo esperado en marzo, manteniéndose en torno a sus máximos alcanzados durante 2021.

El IPoM indica que los fundamentos del gasto privado apuntan a que el consumo se debilitará en lo venidero, en un contexto donde las expectativas de empresas y consumidores se han deteriorado de modo importante en los últimos meses.

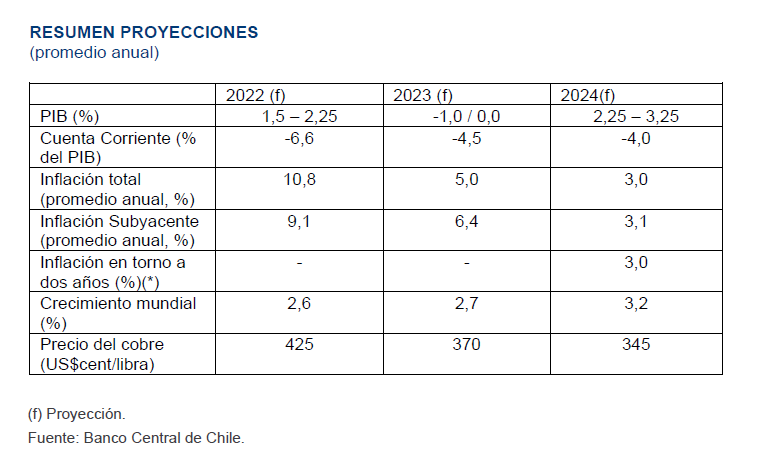

En este contexto, el Informe proyecta que el crecimiento previsto para 2022 estará entre 1,5 y 2,25% (1,0-2,0% en marzo). Ello considera una reducción de la actividad que irá adquiriendo fuerza a medida que avanza el año. En 2023, el escenario central prevé que la economía tendrá una variación anual entre -1,0 y 0,0% (-0,25/0,75% en marzo). En 2024, se sigue previendo una expansión del PIB entre 2,25 y 3,25%, valores que están en línea con su crecimiento potencial.

Inflación

El Informe explica que, en el escenario central, se estima que la variación anual del IPC seguirá aumentando hasta valores algo por debajo de 13% durante el tercer trimestre. A partir de ahí, comenzará a descender, terminando 2022 en torno a 10%, lo que es significativamente superior a lo previsto en marzo. La revisión de la proyección de inflación subyacente también es relevante. A diciembre de este año se espera una variación acumulada 2,5 puntos porcentuales mayor que la proyectada en marzo. En este caso, señala el Informe, los principales cambios responden a los mayores precios de los alimentos incluidos en este índice, al efecto del alza del tipo de cambio y a los cuellos de botella logísticos en el precio de los bienes. También tiene un efecto el mayor consumo privado que se está observando y los impactos de segunda vuelta del incremento en la inflación esperada.

Hacia 2023 y 2024, el escenario central del Banco sigue contemplando que la inflación total y su contraparte subyacente tendrán un sostenido descenso, ubicándose ambas en torno a 3% para mediados de 2024, el fin del horizonte de política monetaria de dos años.

El Informe advierte que los riesgos para la convergencia de la inflación son elevados, en particular por el alto nivel que ha alcanzado y su mayor persistencia. Se resalta que las expectativas de inflación a dos años plazo de economistas y operadores financieros persisten por sobre 3%, y que las expectativas de las empresas a horizontes más largos también han aumentado. El IPoM destaca que inflaciones altas por períodos prolongados se vuelven más persistentes y la evidencia indica que el costo de ajustarlas aumenta, con el consecuente impacto en el bienestar de la población.

Tasa de Política Monetaria

El Consejo estima que, tras el alza acordada en la Reunión de junio, serán necesarios ajustes adicionales de menor magnitud en la TPM para asegurar la convergencia de la inflación a 3% en el horizonte de dos años. De todos modos, los riesgos siguen siendo elevados, en particular por el nivel que ha alcanzado la inflación y su mayor persistencia.

Escenarios de sensibilidad y riesgos

El Informe explica que la parte alta del corredor de TPM refleja escenarios de sensibilidad donde la persistencia de la inflación podría ser mayor que la prevista. Esto podría ocurrir si el consumo privado continúa sin mostrar un ajuste significativo en los próximos trimestres. Más allá de que sus fundamentos indican que debería comenzar a debilitarse en el corto plazo, no puede descartarse que siga presentando un dinamismo por sobre lo previsto, en particular por la capacidad de financiamiento que otorga la liquidez remanente y el descenso en el nivel de deuda de los hogares durante 2021.

Un escenario de este tipo, precisa el Informe, también puede darse si se incrementan las fuertes presiones de costos globales. Ello agudizaría el problema inflacionario, dando paso a una reacción más intensa de la política monetaria de diversos bancos centrales en el corto plazo, pero aumentando la probabilidad de una recesión global en el mediano plazo.

La parte baja del corredor de TPM da cuenta de escenarios donde las presiones inflacionarias se reducen con mayor rapidez que la prevista. El Informe prevé la posibilidad de que la contracción de la actividad y la demanda sea más intensa, ya sea por una mayor debilidad de la inversión o una mayor velocidad de ajuste del consumo privado. Tampoco puede descartarse que en el escenario externo se observe una reducción de las presiones de costos globales y una inflación que ceda en la mayoría de las economías, incluido Chile.

El Informe también describe escenarios donde la economía enfrentaría cambios más significativos, que ubicarían el crecimiento por fuera del rango de proyecciones del escenario central. Uno de esos escenarios podría darse si el desarrollo de la invasión rusa a Ucrania adquiere características mucho más nocivas sobre la economía mundial. También podría suceder si las condiciones financieras globales sufren un empeoramiento aún más significativo, por ejemplo, ante un escenario donde la evolución de la inflación lleve a un ajuste mucho mayor al esperado de la política monetaria de las principales economías.

Este Informe trae los siguientes recuadros:

- Aumento de la inflación global y respuestas de política monetaria

- Riesgos financieros del escenario externo

- Márgenes: evolución reciente y perspectivas para la inflación